三人行IPO將于3月5日審核 報告期內(nèi)累計分紅1.99億元

中國經(jīng)濟網(wǎng)編者按:證監(jiān)會近日發(fā)布第十八屆發(fā)審委2020年第23次工作會議公告,將于3月5日審核三人行傳媒集團股份有限公司(以下簡稱“三人行”)的首發(fā)申請。三人行主要事整合營銷服務(wù)的綜合型廣告?zhèn)髅狡髽I(yè),主營業(yè)務(wù)包括數(shù)字營銷服務(wù)、場景活動服務(wù)和校園媒體營銷服務(wù)。

2016年、2017年、2018年和2019年1-6月,三人行實現(xiàn)營業(yè)收入分別為3.69億元、7.58億元、11.00億元、7.13億元;實現(xiàn)歸屬于母公司所有者的凈利潤分別為7255.33萬元、9776.27萬元、1.24億元、4510.16萬元。

報告期內(nèi),三人行經(jīng)營活動產(chǎn)生的現(xiàn)金流量凈額分別為6590.56萬元、1.32億元、7794.69萬元和-1.23億元。2016年和2018年三人行的經(jīng)營活動產(chǎn)生的現(xiàn)金流量凈額均不及同年凈利潤,2019年上半年經(jīng)營活動產(chǎn)生的現(xiàn)金流為凈流出狀態(tài)。

報告期內(nèi),三人行銷售商品、提供勞務(wù)收到的現(xiàn)金分別為3.28億元、7.32億元、10.24億元、4.62億元。

數(shù)據(jù)顯示,三人行2017年和2018年營業(yè)收入的增幅與其同年凈利潤的增幅并不匹配,2017年營業(yè)收入和凈利潤的同比增幅相差頗大。

報告期內(nèi),三人行對上游客戶的返利分別為24.93萬元、4505.90萬元、9839.62萬元以及1.06億元;而下游的互聯(lián)網(wǎng)媒體對三人行的返利則更多,報告期內(nèi)下游互聯(lián)網(wǎng)媒體對三人行的返利分別為0.13億元、1.02億元、2.03億元以及1.74億元。

據(jù)投資者報,這些巨額返利在三人行的總營收中占有較大比例,而在會計處理過程中,返利可以進行靈活處理。以此來看,三人行存在利用返利推高營收的可能。

報告期內(nèi),三人行綜合毛利率分別為38.99%、27.24%、25.34%和16.80%。,其中,校園媒體營銷服務(wù)的收入占營業(yè)收入的比例分別為13.01%、5.88%、3.11%、0.98%,毛利率分別為70.78%、63.68%、64.79%、49.77%。

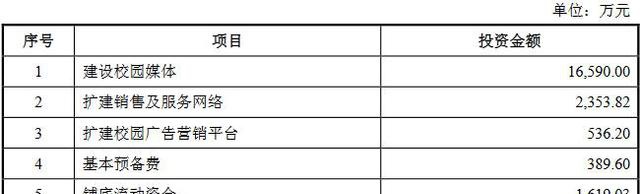

對于校園媒體業(yè)務(wù),雖然毛利率降幅較大,且其貢獻的營收比例逐年縮減,甚至已降至1%以內(nèi),但三人行似乎仍希望大力拓展該業(yè)務(wù)。招股書顯示,三人行擬募集10.31億元,將用于4個項目的建設(shè),募集資金投資總額為7.24億元,以及補充流動資金3.1億元。其中,三人行擬投入2.15億元募集資金用于建設(shè)校園媒體擴建項目,投資總額占4個擬建設(shè)項目總金額的29.68%。

報告期內(nèi),三人行資產(chǎn)負債率分別為53.69%、63.94%、60.27%、72.04%,同行業(yè)可比上市公司的平均資產(chǎn)負債率分別為45.00%、46.08%、47.69%和47.09%。

雖然三人行報告期內(nèi)資產(chǎn)負債率不斷走高,三人行2015年至2018年每年度均分紅,4次累計分紅金額為1.99億元。

報告期各期末,三人行應(yīng)收賬款分別為1.72億元、2.69億元、3.49億元和5.98億元,占流動資產(chǎn)的比例分別為57.99%、51.99%、54.45%和74.75%。

三人行主要通過招投標的方式獲取主要客戶,報告期內(nèi),前五大客戶銷售收入累計分別為2.63億元、5.90億元、8.29億元和6.01億元,占營業(yè)收入的比重分別為71.22%、77.80%、75.36%和84.15%。

2019年上半年三人行對伊利集團的銷售額為3.34億元,占營業(yè)收入的比例為46.78%。同時,伊利集團自2017年進入三人行前五大客戶名單之后,三人行對該公司的銷售額快速增長,2017年、2018年對伊利集團銷售額分別為3896.48萬元和2.57億元,占營業(yè)收入的比例分別為5.14%和23.36%。

對上述問題,中國經(jīng)濟網(wǎng)記者發(fā)送郵件至三人行董秘辦,截至發(fā)稿未收到回復(fù)。

實際控制人為80后

三人行前身為西安三人行信息通訊有限公司(以下簡稱“三人行有限”),2014年11月17日,三人行有限召開股東會,全體股東一致同意作為發(fā)起人,整體變更為股份有限公司。

三人行是專業(yè)從事整合營銷服務(wù)的綜合型廣告?zhèn)髅狡髽I(yè),主營業(yè)務(wù)包括數(shù)字營銷服務(wù)、場景活動服務(wù)和校園媒體營銷服務(wù)。

2015年4月,三人行在新三板掛牌;2017年6月,三人行終止掛牌。從新三板摘牌逾一年后,三人行轉(zhuǎn)而向A股發(fā)起沖擊。

2019年4月15日,三人行在證監(jiān)會官網(wǎng)披露招股說明書,擬于上交所主辦上市,保薦機構(gòu)為興業(yè)證券,審計機構(gòu)為立信會計師事務(wù)所。

三人行本次公開發(fā)行股票數(shù)量不超過1726.67萬股,占發(fā)行后總股本的25.00%,發(fā)行后總股本不超過6906.67萬股。其擬募集資金10.34億元,將分別用于建設(shè)數(shù)字整合營銷服務(wù)體系擴建項目、場景活動服務(wù)體系擴建項目、校園媒體擴建項目、創(chuàng)意中心及業(yè)務(wù)總部建設(shè)項目和補充營運資金項目。

三人行的控股股東為西安多多投資管理有限公司(以下簡稱“西安多多”),西安多多直接持有三人行1831.61萬股股份,占三人行總股本的比例為35.36%。

三人行的實際控制人為錢俊冬和崔蕾。錢俊冬直接持有該公司842.55萬股股份,占該公司的股本比例為16.27%,同時作為西安多多的控股股東、西安眾行投資管理有限合伙企業(yè)(以下簡稱“西安眾行”,持股5%以上股東)的執(zhí)行事務(wù)合伙人,通過西安多多、西安眾行間接支配三人行股份表決權(quán)比例為52.07%;崔蕾直接持有三人行334.04萬股股份,占該公司的股本比例為6.45%,同時為西安多多的股東和西安眾行的有限合伙人。錢俊冬與崔蕾為夫妻關(guān)系,兩人合計支配的發(fā)行人股份表決權(quán)比例為74.79%,為三人行的共同實際控制人。

錢俊冬,男,1980年6月出生,中國籍,無境外永久居留權(quán),本科學(xué)歷,中歐國際工商學(xué)院EMBA。2003年創(chuàng)立三人行并擔任公司執(zhí)行董事兼總經(jīng)理,現(xiàn)任三人行董事長兼總經(jīng)理。錢俊冬現(xiàn)任全國青聯(lián)常委、全國大學(xué)生創(chuàng)業(yè)聯(lián)盟副理事長、中國青年志愿者協(xié)會副秘書長;曾榮獲第六屆中國青年創(chuàng)業(yè)獎、第十三屆安徽省青年五四獎?wù)?被評為2012年全國就業(yè)創(chuàng)業(yè)優(yōu)秀個人、2018年陜西省優(yōu)秀民營企業(yè)家、陜西省十大杰出青年。

崔蕾,女,中國國籍,無境外永久居留權(quán)。

2019年上半年經(jīng)營活動產(chǎn)生的現(xiàn)金流凈流出

2016年、2017年、2018年和2019年1-6月,三人行實現(xiàn)營業(yè)收入分別為3.69億元、7.58億元、11.00億元、7.13億元。

報告期內(nèi),三人行實現(xiàn)歸屬于母公司所有者的凈利潤分別為7255.33萬元、9776.27萬元、1.24億元、4510.16萬元。

經(jīng)營活動產(chǎn)生的現(xiàn)金流量凈額方面,三人行報告期內(nèi)分別為6590.56萬元、1.32億元、7794.69萬元和-1.23億元。2016年和2018年三人行的經(jīng)營活動產(chǎn)生的現(xiàn)金流量凈額均不及同年凈利潤,2019年上半年經(jīng)營活動產(chǎn)生的現(xiàn)金流為凈流出狀態(tài)。

被指涉嫌巨額返利推高營收

數(shù)據(jù)顯示,2017年、2018年,三人行營業(yè)收入同比分別增長105.61%、44.97%,凈利潤同比分別增長34.75%、26.87%。

也就是說,三人行2017年和2018年營業(yè)收入的增幅與其同年凈利潤的增幅并不匹配,2017年營業(yè)收入和凈利潤的同比增幅相差頗大。

據(jù)投資者報報道,資料顯示,在2016年到2019年上半年的報告期內(nèi)三人行與上游客戶以及下游互聯(lián)網(wǎng)傳媒企業(yè)之間均存在巨額返利現(xiàn)象。

報告期內(nèi),三人行對上游客戶的返利分別為24.93萬元、4505.90萬元、9839.62萬元以及1.06億元;而下游的互聯(lián)網(wǎng)媒體對三人行的返利則更多,報告期內(nèi)下游互聯(lián)網(wǎng)媒體對三人行的返利分別為0.13億元、1.02億元、2.03億元以及1.74億元。這些巨額返利在三人行的總營收中占有較大比例,而在會計處理過程中,返利可以進行靈活處理。以此來看,三人行存在利用返利推高營收的可能。

綜合毛利率報告期內(nèi)逐年下滑

報告期內(nèi),三人行綜合毛利率分別為38.99%、27.24%、25.34%和16.80%。該公司表示,綜合毛利率變動主要系收入構(gòu)成變化所致。

中國經(jīng)濟網(wǎng)記者了解到,報告期內(nèi),數(shù)字營銷業(yè)務(wù)占營業(yè)收入的比重逐年提高,分別為46.81%、72.77%、80.64%和92.17%。雖然數(shù)字營銷業(yè)務(wù)占營業(yè)收入的比重提高了,但是該業(yè)務(wù)的毛利率卻連續(xù)下滑,分別為27.89%、23.17%、22.76%和15.26%。

數(shù)字營銷業(yè)務(wù)中,主要營收來自于廣告投放代理業(yè)務(wù),這一業(yè)務(wù)報告期內(nèi)毛利率分別為27.89%、22.38%、21.40%、14.06%。三人行解釋稱,2016年由于來自電信運營商行業(yè)的收入占比較高,因此毛利率相對較高;2019年1-6月毛利率較低,主要由于來自毛利率較低的快速消費品行業(yè)的收入占比提升。

三人行另外兩項主營業(yè)務(wù)為場景活動服務(wù)和校園媒體營銷服務(wù)。報告期內(nèi),其場景活動服務(wù)的收入占比分別為29.97%、13.70%、14.35%、4.58%,毛利率分別為42.27%、34.60%、29.86%、41.54%;校園媒體營銷服務(wù)的收入占比分別為13.01%、5.88%、3.11%、0.98%,毛利率分別為70.78%、63.68%、64.79%、49.77%。

擬募資2.15億元投入校園媒體營銷

據(jù)招股書,三人行創(chuàng)業(yè)早期,即以校園公告欄、運動場圍欄等校園媒體為切入點,深入開拓校園媒體資源。經(jīng)過不斷的發(fā)展積累,截至2019年 6月末,公司校園媒體網(wǎng)絡(luò)已覆蓋全國31個省(自治區(qū)、直轄市)的800余所高校,具有較為明顯的先發(fā)優(yōu)勢及規(guī)模優(yōu)勢。數(shù)量眾多、品類多樣、分布較為廣泛的校園媒體是公司在校園媒體營銷領(lǐng)域的核心競爭力。目前公司在校園媒體營銷服務(wù)領(lǐng)域已處于國內(nèi)領(lǐng)先地位。

招股書顯示,三人行擬募集10.31億元,將用于4個項目的建設(shè),募集資金投資總額為7.24億元,以及補充流動資金3.1億元。其中,三人行擬投入2.15億元募集資金用于建設(shè)校園媒體擴建項目,投資總額占4個擬建設(shè)項目總金額的29.68%。

據(jù)了解,校園媒體擴建項目主要包括建設(shè)校園媒體、擴建銷售及服務(wù)網(wǎng)絡(luò)、擴建校園廣告營銷平臺等,項目計劃分3年實施完畢,合計投資2.15億元,本項目的投資資金全部來源于募集資金。

其中,建設(shè)校園媒體擬投資金額達1.66億元。三人行解釋稱,公司擬新建校園公告欄、校園快遞柜、校園互動屏、校園停車棚、校園休息椅等校園媒體,增強公司與校園之間的合作,提升公司校園媒體的數(shù)量及覆蓋區(qū)域,滿足更多客戶投放廣告的需求,進一步加強公司在校園營銷領(lǐng)域的競爭優(yōu)勢。

事實上,校園媒體營銷服務(wù)的收入報告期內(nèi)在三人行主營業(yè)務(wù)中占比快速下滑,2016年該業(yè)務(wù)尚貢獻主營業(yè)務(wù)收入的13.01%,而2019年上半年該業(yè)務(wù)收入占比已驟降至0.98%。

也就是說,三人行擬投入2.15億元募集資金,用于擴建校園媒體項目,而這一項目該公司主營業(yè)務(wù)占比正在快速下降。

資產(chǎn)負債率高達72.04%

報告期內(nèi),三人行資產(chǎn)負債率分別為53.69%、63.94%、60.27%、72.04%。

三人行解釋稱,2017年末、2018年末及2019年6月末,母公司口徑及合并口徑資產(chǎn)負債率有所上升,主要系隨著公司業(yè)務(wù)規(guī)模迅速擴大,應(yīng)付賬款及預(yù)收款項等應(yīng)付項目增長較快。

三人行將分眾傳媒、藍色光標、華媒控股、省廣集團、華揚聯(lián)眾、聯(lián)創(chuàng)股份、利歐股份7家公司作為可比上市公司。報告期內(nèi),7家可比上市公司的平均資產(chǎn)負債率為45.00%、46.08%、47.69%和47.09%,遠低于三人行的資產(chǎn)負債率。

三人行稱,公司資產(chǎn)負債率高于可比公司平均水平,主要系公司業(yè)務(wù)規(guī)模持續(xù)快速擴大,經(jīng)營性應(yīng)付項目較高,而可比公司均為已上市公司,總資產(chǎn)規(guī)模較大。報告期內(nèi),公司負債主要是由正常經(jīng)營過程中產(chǎn)生的應(yīng)付賬款、預(yù)收款項等無息債務(wù)構(gòu)成,債務(wù)成本較低;同時,公司的主要客戶為電信運營商、金融、快速消費品和互聯(lián)網(wǎng)等行業(yè)的知名客戶,資信狀況良好,報告期內(nèi)回款情況良好,為公司保持運營資金周轉(zhuǎn)提供了保障。

報告期內(nèi),三人行流動資產(chǎn)分別為2.96億元、5.18億元、6.42億元和8.01億元,非流動資產(chǎn)分別為734.18萬元、397.78萬元、1406.81萬元和1456.32萬元,流動負債分別為1.59億元、3.20億元、3.91億元和5.73億元,非流動負債分別為400萬元、1400萬元、400萬元和1400萬元。

報告期各期末,三人行貨幣資金分別為1.03億元、2.11億元、2.43億元和1.09億元,占流動資產(chǎn)的比例分別為34.93%、40.80%、37.88%、13.65%;應(yīng)收賬款分別為1.72億元、2.69億元、3.49億元和5.98億元,占流動資產(chǎn)的比例分別為57.99%、51.99%、54.45%和74.75%。

業(yè)績依賴前五大客戶

三人行在招股書中稱,公司與主要客戶長期合作,自2004年開始與中國移動合作,自2008年開始與中國電信合作,自2013年開始與中國工商銀行、京東集團合作,自2014年開始與中國農(nóng)業(yè)銀行合作,自2015年開始與伊利集團合作,自2016年開始與派瑞威行合作,自2017年開始與國家體彩中心合作。

報告期內(nèi),三人行主要通過招投標的方式獲取主要客戶,前五大客戶銷售收入累計分別為2.63億元、5.90億元、8.29億元和6.01億元,占營業(yè)收入的比重分別為71.22%、77.80%、75.36%和84.15%。

其中,中國電信、中國移動為三人行報告期各期的前五大客戶,伊利集團為2017年至2019年6月的前五大客戶,京東集團、中國工商銀行為2016年至2018年的前五大客戶。

三人行強調(diào),“報告期內(nèi),發(fā)行人不存在向前五大客戶中任一單個客戶銷售比例超過50%或嚴重依賴于少數(shù)客戶的情況。”

雖然報告期內(nèi),三人行向單一大客戶的銷售比例均未超過50%,但2019年上半年該公司對伊利集團的銷售額為3.34億元,占營業(yè)收入的比例為46.78%。同時,伊利集團自2017年進入三人行前五大客戶名單之后,三人行對該公司的銷售額快速增長,2017年、2018年對伊利集團銷售額分別為3896.48萬元和2.57億元,占營業(yè)收入的比例分別為5.14%和23.36%。

新三板上市期間擬與上市公司并購

根據(jù)西安旅游2016年7月9日發(fā)布的《發(fā)行股份及支付現(xiàn)金購買資產(chǎn)并募集配套資金預(yù)案》顯示,西安旅游擬以11.04億元收購三人行100%股權(quán),其中以現(xiàn)金方式支付對價3.56億元,以發(fā)行股份的方式支付對價7.48億元。

2016年10月17日,三人行發(fā)布了《關(guān)于終止籌劃重大事項的公告》,公告表示,公司因與交易對手西安旅游就公司估值等重要條款存在爭議,經(jīng)多次協(xié)商無法達成一致,公司決定終止了此次重大事項,并簽署了《關(guān)于終止西安旅游重大資產(chǎn)重組相關(guān)事宜的協(xié)議》。

西安旅游于2016年10月17日通過投資者互動平臺召開了投資者說明會。針對終止此次重大資產(chǎn)重組,西安旅游表示,三人行2016年1-8月已實現(xiàn)業(yè)績按照時間進度的推算不及預(yù)期,進而對本次交易的估值會產(chǎn)生影響。

彼時,三人行2016年上半年年報顯示,該公司-扣除非經(jīng)常性損益后凈利潤為2018.77萬元,與全年0.8億元的業(yè)績承諾差距明顯。

此外,三人行招股書顯示,2016年該公司凈利潤為7018.06萬元。。

實際上,西安旅游發(fā)布收購預(yù)案公告后,連續(xù)兩次收到深交所發(fā)函問詢,主要關(guān)注估值爭議及業(yè)績承諾與業(yè)績補償。西安旅游在第二次問詢回復(fù)中表示,三人行與中國電信、浩豐創(chuàng)源等多家公司簽訂的訂單(合同)的執(zhí)行進度較預(yù)案公布時的預(yù)計有所延遲,導(dǎo)致三人行2016年1-8月已實現(xiàn)業(yè)績不及預(yù)期,進而對本次交易的估值會產(chǎn)生影響。

報告期內(nèi)累計分紅1.99億元

招股說明書顯示,報告期內(nèi),三人行2015年至2018年每年度均分紅,4次累計分紅金額為19876.70萬元。

根據(jù)2016年5月12日三人行2015年年度股東大會會議審議通過《關(guān)于2015年度利潤分配預(yù)案的議案》。公司利潤分配方案為:以公司2015年年末總股本3700萬股為基數(shù),以資本公積向全體股東每10股轉(zhuǎn)增4股,每10股派發(fā)現(xiàn)金紅利5.40元,共派發(fā)紅利1998.00萬元。

根據(jù)2017年6月28日三人行2017年第六次臨時股東大會審議通過《關(guān)于2016年度利潤分配的議案》。公司利潤分配方案為:以公司2016年末總股本5180萬股為基數(shù),向全體股東每10股派發(fā)現(xiàn)金紅利9.65元(含稅),共計派發(fā)紅利4998.70萬元。

根據(jù)2018年4月3日三人行2017年年度股東大會會議審議通過《關(guān)于2017年度利潤分配方案》。公司利潤分配方案為:以公司2017年末總股本5180萬股為基數(shù),每10股派10元現(xiàn)金紅利(含稅),共派送現(xiàn)金紅利5180.00萬元。

根據(jù)2019年3月29日公司召開2018年年度股東大會審議通過關(guān)于《2018年度利潤分配方案》的議案。公司利潤分配方案為:公司擬按2018年末總股本5180萬股為基數(shù),每10股派15元現(xiàn)金紅利(含稅),共派送現(xiàn)金紅利7700.00萬元。

關(guān)鍵詞: 三人行IPO

相關(guān)閱讀

-

海南機場:海南機場集團將成為公司控股...

新京報貝殼財經(jīng)訊海南機場6月19日晚間公告,公司控股股東海南控股擬將 -

石家莊國有資本投資運營集團受讓河北銀...

石家莊國有資本投資運營集團受讓河北銀行4 98%股份獲批 -

震蕩收跌:滬指跌0.54%,創(chuàng)指跌0.21%

A股三大股指6月19日開盤漲跌互現(xiàn)。早盤權(quán)重板塊盡數(shù)低迷,市場震蕩走弱 -

商務(wù)部:前五月我國企業(yè)承接服務(wù)外包穩(wěn)...

商務(wù)部今天(19日)公布的數(shù)據(jù)顯示,2023年1—5月,我國企業(yè)承接服務(wù)外 -

福特董事長:美國尚未準備好在電動汽車...

美國汽車巨頭福特將中國視為電動汽車領(lǐng)域的強勁對手。當?shù)貢r間6月18日 -

阿斯利康回應(yīng)擬分拆中國業(yè)務(wù)在華上市:...

跨國藥企也在瞄準中國資本市場?據(jù)英國《金融時報》援引多位知情人士消

- 每日觀察!華中最大室內(nèi)滑雪館即將開門迎客2023-06-20

- 孝昌血桃豐收 快遞進村“甜蜜”銷往全國|2023-06-20

- 焦點快看:青春為槳 劈波斬浪2023-06-20

- 患上暴發(fā)性心肌炎心臟隨時可能“罷工” 人2023-06-20

- 世界快播:擔心身患“家族病”自己上網(wǎng)“開2023-06-20

- 讓節(jié)日因書而美讓文化浸潤生活 長江讀書節(jié)2023-06-20

- 籃球滑板等23個項目任選 30天內(nèi)40家定點泳2023-06-20

- 極目電影之約邀你一起找真相 朱一龍首次出2023-06-20

- 全球觀察:放棄保研后,他跨考法學(xué)圓夢北大2023-06-20

- 如何清理微信抖音垃圾-最新資訊2023-06-20

- 名校留學(xué)生也開始“卷”考公了?一份擬錄用2023-06-20

- 探索校家一體教學(xué)模式 技能名師帶出中職版2023-06-20

- 中國船長首次掌舵境外超大貨輪,還有00后女2023-06-20

- 每日熱點:滬寧城際鐵路部分列車采取臨時停2023-06-20

- 遠古發(fā)現(xiàn)|中國科學(xué)家公布十項新生代化石研2023-06-20

- 全球通訊!以水為媒 以船接親 以歌祝福2023-06-20

- 極目優(yōu)選抖店開啟助農(nóng)帶貨直播 9盒蝦尾只2023-06-20

- csgo開箱網(wǎng)站國內(nèi)推薦有哪些?csgo什么時候2023-06-20

- 新手免費箱子csgo開箱網(wǎng)站有哪些?csgo的rw2023-06-20

- csgo什么開箱網(wǎng)站好打?csgo沒有國服選項原2023-06-20

- 大港油田一中錄取分數(shù)線_大港油田一中 全2023-06-20

- 環(huán)球微資訊!袁成杰個人資產(chǎn)_袁成杰個人資2023-06-20

- 熱資訊!葛店加快建設(shè)綜合交通樞紐2023-06-20

- 天降厄運任務(wù)怎么做_天降厄運2023-06-20

- 要聞:宋Pro?DM-i冠軍版,生而不凡2023-06-20

- _新華日報_2023年06月20日32023-06-20

- 我省工業(yè)領(lǐng)域碳達峰要實施兩項重大行動 環(huán)2023-06-20

- 思明區(qū)出臺三年行動方案 全面推進文體旅高2023-06-20

- 2023思明購物節(jié)"仲夏消費季"啟動 精彩活動2023-06-20

- 端午小長假高速不免費 廈門車流高峰將出現(xiàn)2023-06-20