2018年歸母凈利潤4111.36萬元 貝因美終于摘帽了

摘帽之后,內控與盈利能力問題是否能真正改善?投資者是否能迎來真正的轉機?耗費巨資入股貝因美而又陷入浮虧的恒天然,在整個投資決策過程中到底有哪些值得反思的問題?

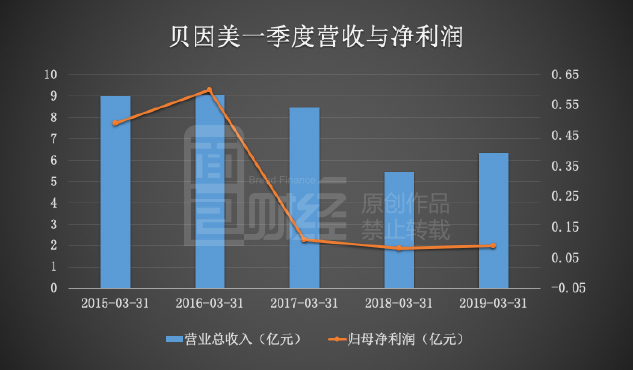

由于2016和2017年連續兩年虧損,公司股票于2018年4月27日被實施“退市風險警示”,股票簡稱改為“*ST因美”。2018年,歸母凈利潤4111.36萬元,終于在2019年4月摘去了ST的帽子,一季度營收與凈利潤繼續同比溫和增長。

公司現金流情況改善更為明顯,年度經營性現金流凈額為2.91億元,結束了此前連續兩年的凈流出狀態。

翻查公告及財報,除了非經常性損益項目增加,業績改善并成功摘帽還是多種因素共同作用的結果。公司第二大股東恒天然集團似乎起到了相當重要的作用。

在恒天然的支持之下,有豐富行業經驗的職業經歷人包秀飛于2018年7月就任公司總經理,報告期內開展一系列開源增收和運營改善措施。同時,恒天然“回購”達潤工廠,增厚當期及預期利潤和現金流。

綜合相關公告的信息:恒天然對達潤工廠的“回購”后,貝因美將不再承擔達潤工廠的資本支出,減少固定成本攤銷;避免了貝因美因采購量不達標需要額外支付的補償費用,而新簽署的《產品購買協議》,在降低了單月采購量的同時,又能保證貝因美可以獲得高品質的奶源。綜合權衡,這對貝因美更為有利。

在出現上市后首次虧損之前,貝因美曾經歷了一個高光時刻。2015年,巔峰時刻市值一度超過300億元。

2015年2月至3月,擁有奶源優勢的全球乳業巨頭恒天然遵照相關法律法規,通過要約收購方式,耗資約35億元成為貝因美的第二大股東。上市公司大股東——貝因美集團以參與了預受要約的方式減持公司股份,金額超過14億元,但減持之后仍然為公司第一大股東。

這在當時被看成一個有可能實現多贏的經典案例。

但是,后來事態的發展出乎意料。貝因美不僅因為2016年和2017年連續兩年虧損,被實施退市風險警示,還接連被暴露出一系列內控和合規問題。自2015年以來,貝因美多次收到交易所的問詢函、關注函、監管函以及證監會派出機構的警示函。

截止2019年5月7日收盤,貝因美總市值62.88億元,比巔峰時刻跌逾240億。恒天然持股市值11.83億元,與要約收購成本相比,市值折損超過20億元。

在股價大幅下跌的過程中,同樣遭受損失的還有股民。過往定期報告顯示,2015年6月底,貝因美股東總數為38375戶;截止2019年一季度末,貝因美股東總數54182戶。

從一家巔峰時市值超過300億的明星公司,到連續虧損披星戴帽,再到扭虧摘帽,貝因美的案例非常值得深思。

事情從2015年那場要約收購說起。

貝因美往事:恒天然溢價入股,大股東套現逾14億

恒天然集團(Fonterra Co-operative Group)也稱恒天然合作社集團有限公司,成立于2001年10月,總部位于新西蘭奧克蘭,公司由當時新西蘭最大的兩家乳品公司和新西蘭乳品局合并而成,而且公司是由全國約90%的一萬多名奶農共同擁有。簡單來說,奶農既是恒天然的供應商也是股東。這種獨特的合作社模式,在恒天然獲得奶源優勢的同時,也將奶農的利益與公司的利益捆綁在了一起。

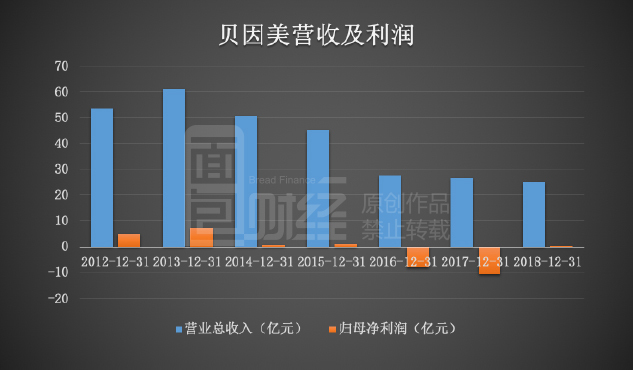

貝因美2011年在A股上市,是最大的國產嬰幼兒乳品企業之一,但是面臨著激烈的市場競爭和營收利潤下滑的壓力。財報顯示,2014年貝因美的營收50.49億、歸母凈利潤0.69億,分別同比下降17.46%和90.45%。

2015年2月,恒天然對貝因美進行了要約收購,期望成為貝因美的戰略投資者,“和一家領先的嬰幼兒乳品企業建立長期的戰略合作關系”。

復牌整個要約過程,這其實是一次相當友好并且透明的收購。根據相關公告,要約總計不超過約2.045億股,總金額不超過36.81億元,要約價格為18元/股,占被收購公司的總股本的20%。

恒天然發出要約收購報告書摘要公告前30個交易日,貝因美的加權平均價格的算數平均值(經除權除息調整后)股價為13.46/股,以恒天然最終給出的要約收購價格為18元/股計算,較平均價格溢價4.54元,溢價率33.73%。

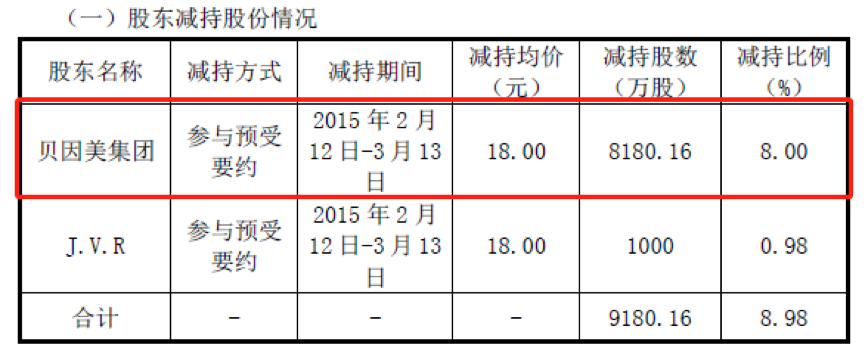

貝因美大股東貝因美集團于2015年2月12日-3月13日期間,以減持的方式參與了預受要約。

根據公告顯示,貝因美集團減持了8180.16萬股,減持比例為8%,減持均價為18元/股。簡單計算,貝因美集團減持金額約14.7億元。

最終,恒天然通過要約收購獲得了貝因美18.82%的股份,成為貝因美的第二大股東,而貝因美集團在減持之后,仍然持有上市公司32.16%的股份,繼續位居第一大股東。

這似乎是一個很不錯的開端,在當時被看成一個有可能實現多贏的經典案例。

從收購方式來看,二級市場要約收購的方式,公開透明;從股權結構的視角來看,大股東貝因美集團在收購中減持套現逾14億之后,仍然是上市公司的大股東;收購完成之后,上市公司的實控人仍然是貝因美集團原董事長謝宏。既獲得了現金,又保留了大股東和實控人地位,按照常理這是一項相當不錯的交易。

從產業鏈角度,恒天然坐擁奶源優勢,中國有龐大且快速增長的市場。作為消費品,奶粉是一個充分競爭的行業,奶源優勢舉足輕重,對于面臨激烈市場競爭的貝因美而言,能夠與恒天然結盟,有助于保障穩定的優質奶供應。對于恒天然而言,入股貝因美雖然耗資不菲,但如果雙方合作能達成預期,龐大的中國市場非常值得期待。

但是,現實很骨感,恒天然很快嘗到了苦澀的味道。

深陷虧損,貝因美帶帽

2015年,恒天然入股的第一個年份,貝因美的營收延續了上一年的跌勢。財報數據顯示:2015年,貝因美營收45.34億,比2014年下降10.20%。

隨后兩年,貝因美的業績繼續下滑。歸母凈利潤在2016和2017年分別虧損達7.81億元和10.57億元。并在2018年因為連續兩個會計年度虧損被ST。2017年,公司的營收只有26.6億,只相當于2014年的52.68%。

受公司巨額虧損以及股市整體走勢的影響,貝因美市值大幅縮水。2015年6月貝因美的總市值一度超過300億元,2018年底總市值只有50.72億。

無論是恒天然還是股民,在這期間持倉市值均遭受重創。以2018年最后一個交易日收盤價計算,恒天然的持股市值約9.54億元,比要約收購成本低24億多。

定期報告顯示,2015年6月末,貝因美的總股東戶數38375戶,2018年末,總股東戶數為57587戶。

貝因美業績下滑的原因很多。激烈的市場競爭、2016年市場假冒奶粉事件、奶粉新政配方注冊過渡期行業秩序混亂的負面影響、消費者對國產奶粉的信心問題、銷售渠道和消費者習慣變遷等都可能是對業績的影響因素。

但是,貝因美自身的內控與合規性問題也不容忽視,這不僅對業績產生了影響,也在很大程度上影響了二級市場對于公司的信心。

內控與合規之殤

信披資料顯示:自2015年以來,貝因美多次收到問詢函、關注函、監管函以及證監會派出機構的警示函。

很多監管文件的內容都集中在內控與合規上,例如關聯交易、財務規范等。

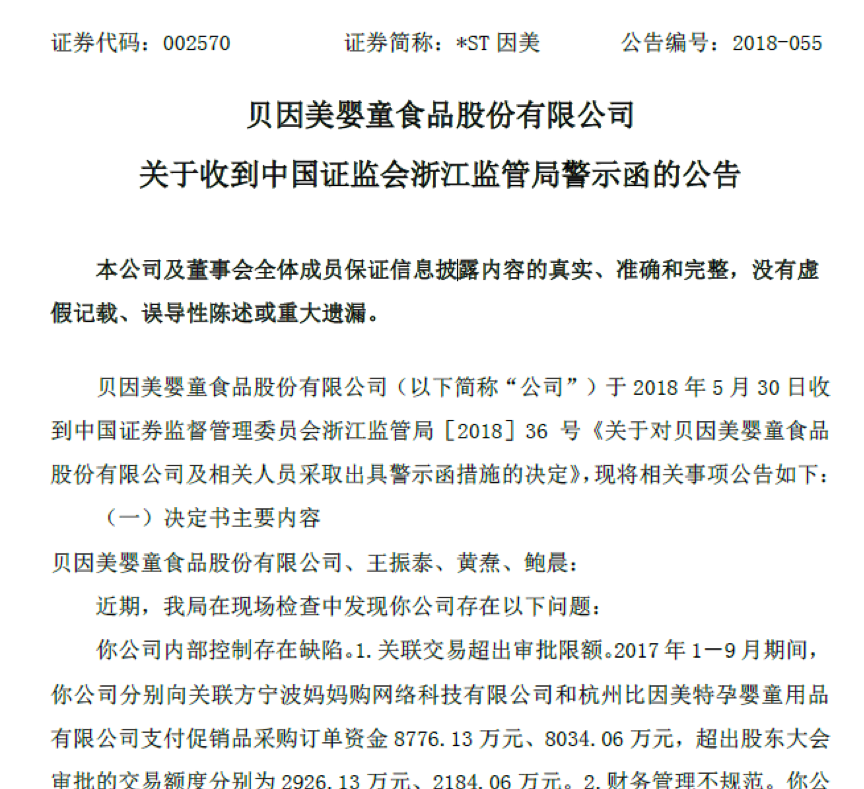

舉個例子。2018年5月,貝因美收到中國證券監督管理委員會浙江監管局對其發出的《關于對貝因美嬰童食品股份有限公司及相關人員采取出具警示函措施的決定》。

《警示函》中稱:

“近期,我局在現場檢查中發現你公司存在以下問題:

你公司內部控制存在缺陷。

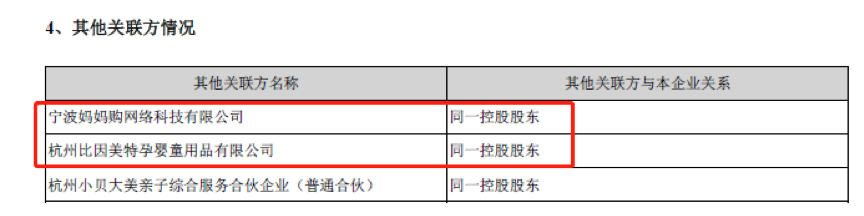

1.關聯交易超出審批限額。2017 年1-9 月期間,你公司分別向關聯方寧波媽媽購網絡科技有限公司和杭州比因美特孕嬰童用品有限公司支付促銷品采購訂單資金8776.13 萬元、 8034.06 萬元,超出股東大會審批的交易額度分別為2926.13 萬元、 2184.06 萬元。

2.財務管理不規范。你公司控股股東貝因美集團有限公司的控股子公司杭州宏盛裕恒實業有限公司在2017 年9 月支付給庫爾勒明輝商貿有限責任公司等16 家單位款項合計7163 萬元,上述16 家公司將7163 萬元款項打入你公司賬戶,你公司于2017 年10 月和12 月退回該16 家單位款項共7163 萬元。上述資金往來缺乏交易實質。”

根據貝因美的年報,《警示函》中所提到的關聯方寧波媽媽購網絡科技有限公司和杭州比因美特孕嬰童用品有限公司與貝因美為同一控股股東,即貝因美集團。

從公司過往公告中看,一些董事就內控和關聯交易問題與公司有著相當大的分歧。

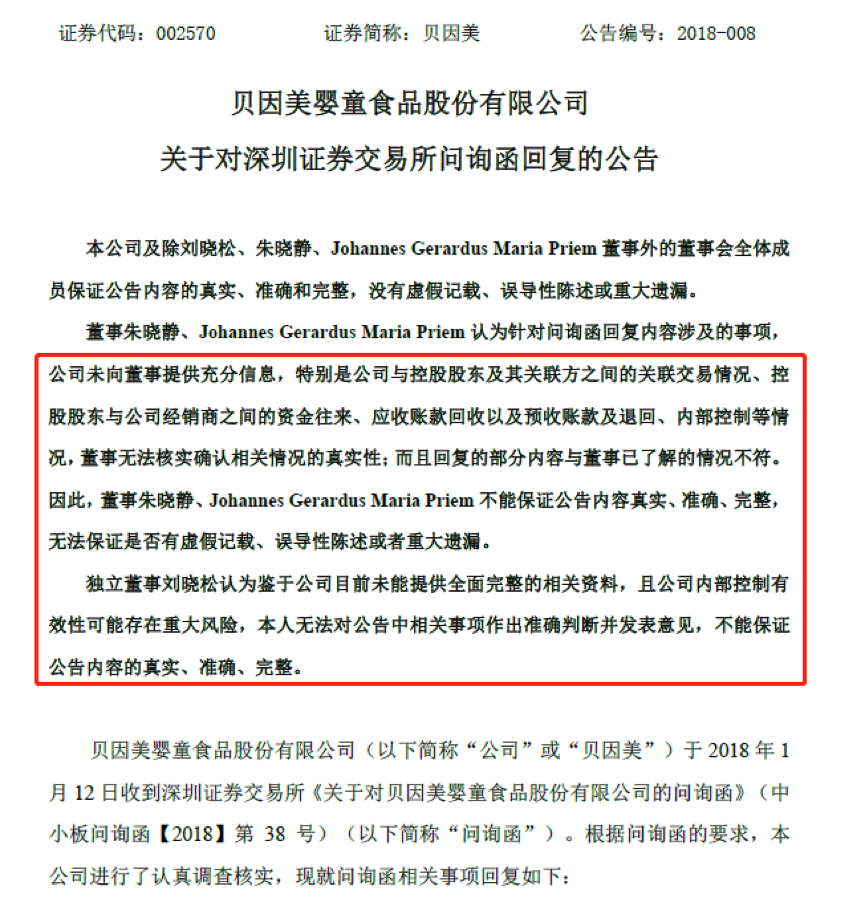

比如,2018年1月22日貝因美發布《關于對深圳證券交易所問詢函回復的公告》中稱:

“董事朱曉靜、 Johannes Gerardus Maria Priem 認為針對問詢函回復內容涉及的事項,公司未向董事提供充分信息,特別是公司與控股股東及其關聯方之間的關聯交易情況、控股股東與公司經銷商之間的資金往來、應收賬款回收以及預收賬款及退回、內部控制等情況,董事無法核實確認相關情況的真實性;而且回復的部分內容與董事已了解的情況不符。

因此,董事朱曉靜、 Johannes Gerardus Maria Priem 不能保證公告內容真實、準確、完整,無法保證是否有虛假記載、誤導性陳述或者重大遺漏。”

“獨立董事劉曉松認為鑒于公司目前未能提供全面完整的相關資料,且公司內部控制有效性可能存在重大風險,本人無法對公告中相關事項作出準確判斷并發表意見,不能保證公告內容的真實、準確、完整。”

這份公告中提到的問詢函,指的是深交所發出的《關于對貝因美嬰童食品股份有限公司的問詢函》 (中小板問詢函【2018】第38 號)。這份問詢函的前兩組問題是針對關聯交易,其他內容則涉及到財務、信息披露合規性等。

“1、關于與控股股東及其控制的公司之間關聯交易事項。2、 上市公司與控股股東及其控制的公司(媽媽購、比因美特)之間資金支付金額超過經董事會和股東大會審議的年度關聯采購限額的情況”。

在一些涉及到公司利益的交易中,公司的部分董事,尤其是獨立董事與當時的管理層之間也有分歧。

貝因美在2018年3月10日第六屆董事會第二十七次會議審議《關于出售全資子公司股權的議案》,擬將全資子公司杭州豆逗100%股權轉讓給非關聯方。獨董劉曉松投出反對票。

根據相關公告,獨立董事劉曉松反對理由包括:

“杭州豆逗處于良渚遺址文化保護區范圍內,雖然按照目前政府規劃,杭州豆逗不存在拆遷計劃,但結合已啟動的“良渚古城遺址”世界文化遺產申報,及杭州城北副中心國際商務區規劃推進,杭州豆逗所處地塊未來可能涉及規劃調整。

針對未來規劃調整可能對擬處置資產價值的影響,本人建議并提交了進一步完善交易方案(包括增加明確的潛在收益分配機制、交易價款支付、增加對競買方履約能力評估及保證等)、或視交易進程提交董事會補充審議等相關建議,以提高交易方案的完整性和可執行性,保護上市公司及全體股東利益。

目前的《關于出售全資子公司股權的議案》在未對上述潛在收益進行明確約定的情況下,由董事會授權公司經營層與潛在交易對手洽談處理未來土地潛在增值等收益事宜,本人認為資產處置方案的主要內容存在缺失、無法判斷授權公司經營層處置的合理性。”

其實,貝因美的信息披露以及合規性問題并不是在恒天然入股之后才存在的。

被忽略的細節:貝因美信披考評等級

根據深交所定期披露的信息披露考評來看,貝因美歷年的信息考評都在B或C等級,從未出現過A等級。

在恒天然發出要約收購之前,2012-2014年貝因美的信批評級連續三年為B,2011年公司的信批評級僅為C。

根據深交所《深圳證券交易所上市公司信息披露工作考核辦法(2017年修訂)》:“上市公司信息披露工作考核結果主要依據上市公司信息披露質量,同時結合上市公司運作規范程度、對投資者權益保護程度等因素,從高到低劃分為A、 B、 C、 D 四個等級。本所將上市公司信息披露工作考核結果在上市公司范圍內通報,并向社會公開。”

深交所更早版本的《信披工作考核辦法》對于評級表述是:“上市公司信息披露工作考核結果依據上市公司信息披露質量從高到低劃分為A、B、C、D 四個等級。本所將上市公司信息披露工作考核結果在上市公司范圍內通報,記入誠信檔案,并向社會公開。”

不管是哪個版本的考核辦法,C都是相當低的等級,僅高于D級。

恒天然“回購”達潤工廠,助力貝因美摘帽

回到摘帽的話題。

恒天然“回購”達潤,在很大程度上改善了貝因美的業績,這件事情的緣起可以追溯到2015年,恒天然入股貝因美初期。

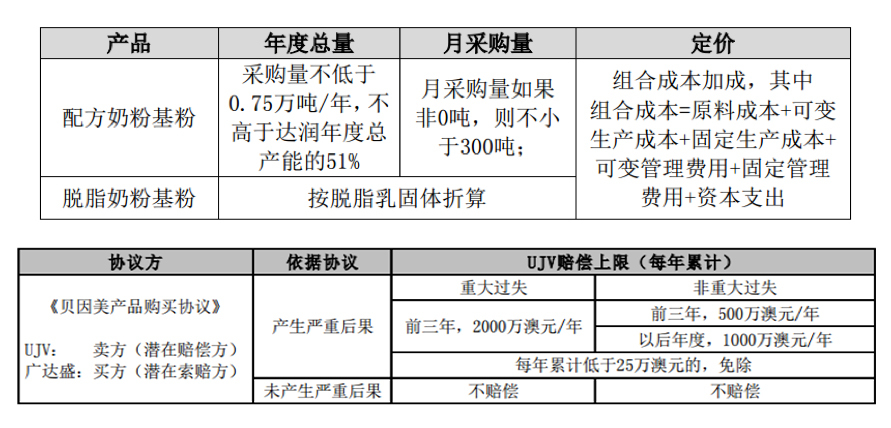

2015年10月貝因美通過了《關于收購境外資產、對外投資暨關聯交易的議案》。貝因美及恒天然合作集團有限公司在澳洲分別設立一家全資子公司(簡稱“貝因美SPV”及“恒天然SPV”)。其中,貝因美SPV以8200萬澳元(折合人民幣約3.6億多元)向Fonterra Australia Pty Ltd(以下簡稱“恒天然澳大利亞”)收購位于澳大利亞維多利亞州的達潤工廠51%的權益,而恒天然SPV則持有剩余49%的權益。此外,貝因美SPV與恒天然SPV還通過簽訂了《合資協議》組建非公司型合資架構UJV。 2017年4月,貝因美、恒天然又與恒天然澳大利亞簽訂《管理協議》,委托其全面管理兩個SPV公司購買所得的達潤工廠。同時UJV與恒天然澳大利亞簽訂《乳固體供應協議》,由恒天然澳大利亞作為獨家供應商向達潤工廠供應原奶。另一方面,貝因美安則排公司全資子公司寧波廣達盛貿易有限公司(以下簡稱“廣達盛”)和UJV 簽訂《產品購買協議》,由廣達盛向達潤工廠采購產品。在《產品購買協議中》,雙方明確規定了供應量、采購量及相關違約的賠償。

但由于貝因美在2017年全面履行協議后,公司的預計采購量不足,導致該協議也將變成虧損合同。

基于以上情況,貝因美與恒天然終止了達潤工廠合資協議,經初步測算,終止達潤協議事項對貝因美2018年9-12月財務報表的影響為3173.39萬元。

2019年1月5日,貝因美SPV與恒天然SPV簽訂《資產購買協議》,將所持合營企業達潤工廠51%的股權以11991.70萬澳元轉讓予恒天然SPV,股權轉讓款抵銷貝因美向其應付未付金額6067.53萬澳元后,剩余款項5924.17萬澳元由恒天然SPV分四筆于2019、2020、2021、2022年年末各支付債務總額的25%,未付債務部分將計收利息。

同時,貝因美SPV與恒天然SPV簽署了新的《產品購買協議》,約定單月需向恒天然SPV采購不少于300 噸的嬰幼兒基粉產品及相關產品,有效期自2019年1月1日至2022年12月30日。

貝因美此前的公告顯示:“終止達潤協議以后,公司與達潤工廠新的運營主體恒天然SPV 繼續建立長期的采購關系,可以繼續保障公司重要原物料的供應,對公司的生產經營不會產生重大影響。同時,公司承諾的采購量大幅降低了,在目前國內外乳粉供應形勢及國內嬰童奶粉競爭形勢下,將有利于公司降低采購成本,加大采購的靈活性;同時,公司將不再承擔達潤工廠的資本支出,減少固定成本攤銷,雖然將使得公司失去達潤工廠經營所得的收益,但兩相權衡,終止協議對公司更為有利。”

如果貝因美繼續履行達潤協議,那么,當基粉的年度采購量不能達標時,公司將需要額外支付固定補償費,而此前2016年10月-2018年12月,貝因美的采購量均未達到采購基量。

綜合公告信息:在貝因美能否摘帽的緊要關頭,恒天然“回購”達潤,不僅接手了對于貝因美來說的虧損合同,還避免了貝因美未來因采購量未能達標,而需要額外支付的補償費用。

摘帽之后:貝因美是否迎來轉機?

2019年一季報顯示,公司的營收及凈利潤均恢復了增長。

截止3月31日,公司實現營收6.33億元,較上年同期增長16.37%,實現歸母凈利潤891.87萬元,較上年同期增長12.67%。

公司業績的回升與公司去年管理層的調整及采取的一系列開源增收和改善措施有著相當密切的關系。

貝因美在2018年7月的第七屆董事會二次會議上聘任了新的總經理——包秀飛。公告信息顯示,包秀飛是具有豐富經驗的職業經理人,工商管理碩士。曾在杭州娃哈哈集團有限公司、上海百事食品有限公司、惠氏營養品(中國)有限公司先后任職,加入貝因美公司之前,就職于荷蘭皇家菲仕蘭中國業務集團任美素佳兒首席銷售官及消費型乳制品總經理。

包秀飛出任貝因美總經理,得到了恒天然的大力支持和公開歡迎。

2018年7月,恒天然官網聲明稱:再經過全面甄選之后,恒天然歡迎包秀飛出任貝因美嬰幼兒食品有限公司總經理。

公告稱,這一任命標志著貝因美轉型的重要一步。“我們知道我們的股東期望看到貝因美業績有所提升,因此我們通過18%的股權來推動貝因美正確轉型,這也一直是我們的首要任務之一。新任命一個獨立總經理是我們今年早些時候與貝因美溝通其轉型計劃時三個關鍵步驟的第一步。現在任命已經敲定,包秀飛的下一個重點將是打開貝因美的分銷渠道,并滿足中國客戶的線上消費偏好。”

包秀飛上任之后,公司現金流的改善幅度比營收和利潤更明顯。截止2018年末,貝因美的經營性現金流凈額為2.91億元,而在此之前2016和2017年,公司的經營性現金流凈額均為凈流出狀態。

經過漫長的虧損期之后,在多方努力下,2019年終于成功摘帽。過去幾年困擾公司的內控與合規問題,是否能夠徹底解決?貝因美是否能夠迎來轉機?

本文作者:面包財經

免責聲明:本文僅供信息分享,不構成對任何人的任何投資建議。

關鍵詞: 貝因美

相關閱讀

-

海南機場:海南機場集團將成為公司控股...

新京報貝殼財經訊海南機場6月19日晚間公告,公司控股股東海南控股擬將 -

石家莊國有資本投資運營集團受讓河北銀...

石家莊國有資本投資運營集團受讓河北銀行4 98%股份獲批 -

震蕩收跌:滬指跌0.54%,創指跌0.21%

A股三大股指6月19日開盤漲跌互現。早盤權重板塊盡數低迷,市場震蕩走弱 -

商務部:前五月我國企業承接服務外包穩...

商務部今天(19日)公布的數據顯示,2023年1—5月,我國企業承接服務外 -

福特董事長:美國尚未準備好在電動汽車...

美國汽車巨頭福特將中國視為電動汽車領域的強勁對手。當地時間6月18日 -

阿斯利康回應擬分拆中國業務在華上市:...

跨國藥企也在瞄準中國資本市場?據英國《金融時報》援引多位知情人士消

- 新手免費箱子csgo開箱網站有哪些?csgo的rw2023-06-20

- csgo什么開箱網站好打?csgo沒有國服選項原2023-06-20

- 大港油田一中錄取分數線_大港油田一中 全2023-06-20

- 環球微資訊!袁成杰個人資產_袁成杰個人資2023-06-20

- 熱資訊!葛店加快建設綜合交通樞紐2023-06-20

- 天降厄運任務怎么做_天降厄運2023-06-20

- 要聞:宋Pro?DM-i冠軍版,生而不凡2023-06-20

- _新華日報_2023年06月20日32023-06-20

- 我省工業領域碳達峰要實施兩項重大行動 環2023-06-20

- 思明區出臺三年行動方案 全面推進文體旅高2023-06-20

- 2023思明購物節"仲夏消費季"啟動 精彩活動2023-06-20

- 端午小長假高速不免費 廈門車流高峰將出現2023-06-20

- 促進學術成果交流系統化常態化 第三屆海峽2023-06-20

- 廈門擬出臺全國首部國土空間信息地方性法規2023-06-20

- 天天最資訊丨男子入職兩年半一直沒出試用期2023-06-20

- 文旅部:加強潮汐廁位、男女通用廁間等設施2023-06-20

- 崧澤文化遇到良渚文明|環球新資訊2023-06-20

- 教育部公布“2023年高考網上咨詢周”時間安2023-06-20

- 我的僵尸王電視劇 世界熱消息2023-06-20

- 真假機油鑒別方法_真假肉松2023-06-20

- 環球訊息:丹東把“醫保經辦服務窗口”設到2023-06-20

- 家居裝璜加盟項目前景分析2023-06-20

- 當前關注:“滯留”的汽車工程師: 舊時代2023-06-20

- 端午小長假高速不免費 廈門車流高峰將出現2023-06-20

- 2023思明購物節"仲夏消費季"啟動 精彩活動2023-06-20

- 思明區出臺三年行動方案 全面推進文體旅高2023-06-20

- 促進學術成果交流系統化常態化 第三屆海峽2023-06-20

- 天天熱資訊!廈門擬出臺全國首部國土空間信2023-06-20

- 全球訊息:武漢市救助管理站舉辦開放日活動2023-06-20

- 竹溪縣水坪鎮共享經濟“結碩果” 產業家園2023-06-20